„Nur Gold ist Geld – alles andere ist Kredit“

Dieses Zitat wird John Pierpont Morgan, einem US-amerikanischen Unternehmer und der einflussreichste Privatbankier seiner Zeit, zugeschrieben und hat sich im Laufe der Jahrtausende immer wieder bestätigt.

Dafür steht auch der Goldstandard, der erstmals im späten 19. Jahrhundert eingeführt wurde. Er gewährleistete, dass eine Währung durch einen festen Goldbetrag abgesichert war. Papiergeld konnte also jederzeit gegen Gold eingetauscht werden, was ein Gefühl der Sicherheit und Vertrauenswürdigkeit in das Geldsystem schuf.

Ohne Goldstandard kann das Vertrauen in die Stabilität von Währungen vor allem in wirtschaftlich herausfordernden Zeiten stark schwanken.

Die Inflation sinkt zwar weiter, doch die von Zinshoffnungen und geopolitischen Sorgen befeuerte Rallye beim Goldpreis zeigt erneut, dass Gold als Absicherungsmittel für Zentralbanken genauso wie für das persönliche Portfolio vieler Privatpersonen alternativlos ist.

Eine Flut von Fiat-Währungen

Im Jahr 1971 hob der damalige US-Präsident Richard Nixon den Goldstandard, der die Währungen der Welt jahrzehntelang stabilisiert hatte, für die Welt völlig unvorbereitet auf.

Der Verlust des Goldstandards öffnete 1971 die Tür zu einer Flut von Fiat-Währungen, die von Regierungen reguliert und kontrolliert werden. Eine Fiat-Währung hat keinen eigenen Wert, sondern wird nur akzeptiert, weil die Regierung sie als gesetzliches Zahlungsmittel erklärt hat. Der Wert kommt somit nicht aus einem physischen Gut wie Gold, sondern aus dem Vertrauen der Menschen in diese Währung.

Ohne Goldstandard konnten Fiat-Währungen nun von den Regierungen nahezu uneingeschränkt gedruckt werden. Dies führte zu einem unkontrollierten Anstieg der Geldmenge und letztendlich zur Geldentwertung. Die Preise für Güter und Dienstleistungen sind dramatisch gestiegen, während der Wert des Geldes gesunken ist.

Die BRICS-Staaten verfolgen nun eine völlig andere Haltung: Der entwertete Dollar hat für sie seine Gültigkeit verloren. Es bleibt zu beobachten, wie viele Länder sich noch anschließen werden und inwieweit der Einfluss international steigen wird.

„Gold ist eine Währung. Es ist immer noch – nach allen Indizien – eine Premiumwährung. Keine Fiat-Währung, inklusive des Dollars, kommt ihm gleich.“

Alan Greenspan, Ex-Chef der US-Notenbank

Die Rolle der Notenbanken seit dem Verlust des Goldstandards

Notenbanken, wie die Federal Reserve in den USA oder die Europäische Zentralbank (EZB), haben die herausfordernde Aufgabe, die Geldmenge zu kontrollieren und die Preisstabilität zu wahren. Ein Gleichgewicht zu finden zwischen der Stabilisierung der Wirtschaft und der Vermeidung einer übermäßigen Geldentwertung scheint inzwischen so gut wie unmöglich zu sein.

Heute benötigt man erstaunliche 20 Dollar, um das zu erwerben, was man 1971 mit einem Dollar erwerben konnte. Und auch ein Blick auf die Immobilienmärkte zeigt uns, wie stark sich die Preise in den letzten Jahrzehnten erhöht haben. Was früher als erschwingliches Eigenheim galt, ist heute für viele Menschen kaum noch erreichbar.

Notenbanken setzen auf eine expansive Geldpolitik

Die Rolle der Notenbanken wird inzwischen immer lauter kritisiert. Viele befürworten eine stärkere Bindung an werthaltige Vermögenswerte wie Gold, um die Geldentwertung einzudämmen und das Vertrauen in das Geldsystem wiederherzustellen.

„Ohne Goldstandard gibt es kein sicheres Wertaufbewahrungsmittel und somit auch keinen Schutz vor Inflation. Daher macht es für die Notenbanken Sinn, die Währung indirekt durch Gold zu decken und der Währung somit eine gewisse Stabilität zu geben.“

Alan Greenspan, Ex-Chef der US-Notenbank

Dass viele Notenbanken in Krisenzeiten durchaus auch noch heutzutage auf Gold als Sicherheit setzen, zeigen die enormen Goldzukäufe der Notenbanken vor allem aus dem globalen Süden, den BRICS-Staaten sowie verschiedener arabischer Staaten in den vergangenen Jahren.

Jedoch haben sich die Notenbanken in den letzten Jahrzehnten vermehrt für eine expansive Geldpolitik entschieden, um das Wirtschaftswachstum anzukurbeln und auf die wirtschaftlichen Krisen zu reagieren. Dies kann jedoch zu Vermögensblasen führen, wie wir es im Jahr 2008 bereits erlebt haben.

Auch im Frühjahr 2023 gab es eine Welle von Bankenpleiten in den USA und auch in der Schweiz musste eine Not-Fusion zweier Banken durchgeführt werden. Dies zeigt, dass eine gravierende Veränderung im globalen Finanzsystem scheinbar unvermeidlich bevorsteht. Diese wird nahezu die gesamte Bevölkerung betreffen, wobei viele nicht darauf vorbereitet sein werden.

Auswirkungen der Geldentwertung: Preisanstiege und Belastungen für die Menschen

Der extreme Anstieg der Lebenshaltungskosten durch eine Inflation, die es in diesem Ausmaß seit fast 100 Jahren nicht mehr gegeben hat, belastete die Menschen in den vergangenen 2 Jahren stark. Die Ausgaben für Grundnahrungsmittel und Energie explodierten, während die Löhne nicht in gleichem Maße gestiegen sind. Die Bürger mussten Ersparnisse aufbrauchen, sodass das Vertrauen in das Geldsystem seitdem immer weiter schwindet.

Darüber hinaus hat die Geldentwertung auch Auswirkungen auf die globale Wirtschaft. Insbesondere die deutsche Wirtschaft schrumpft aktuell bedenklich.

Einige argumentieren, dass der Verlust des Goldstandards notwendig war, um flexibler auf wirtschaftliche Krisen reagieren zu können. Doch die Realität zeigt, dass dies nur kurzfristige Effekte hat.

Die Geldentwertung eindämmen – Gold als Absicherung

Eine Rückkehr zu einem System, das auf werthaltigen Vermögenswerten wie Gold basiert, würde dazu beitragen, die Geldentwertung und die extremen Kaufkraftverluste einzudämmen und das Vertrauen in das Geldsystem und den Euro wiederherzustellen.

Die Weltwirtschaft ist allerdings auf das gegenwärtige Fiat-Geldsystem ausgerichtet, sodass eine derart einschneidende Umstellung unwahrscheinlich ist. Wie die Zukunft aussehen wird, hängt davon ab, ob nachhaltige Lösungen gefunden werden. Sonst könnte die Entwertung unseres Geldes noch weiter ansteigen.

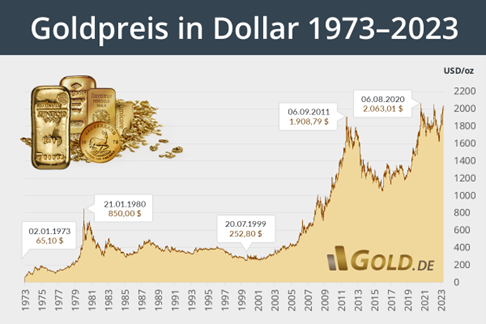

Wenn man hingegen in die Vergangenheit schaut, dann konnte Gold tatsächlich die Kaufkraft erhalten.

Um die negativen Auswirkungen der Geldentwertung einzudämmen, wählen daher viele Menschen zu Recht nach wie vor Anlageformen in Sachwerte wie Gold und Silber. Sie bieten historisch belegt eine Absicherung gegen die Geldentwertung.

„Wenn ich die Kaufpreise für Kleidung oder für Brot vergleiche -nach der damaligen Kaufkraft und heute- und sagen kann, ich kann immer noch in etwa dieselbe Menge kaufen, wenn ich sage ein Ford T-Modell hat von der Kaufkraft her dieselbe Menge Edelmetall gebraucht wie heute ein Ford Focus, dann gibt’s eigentlich langfristig keine Alternative.“

Dr. Franz Hölzl, Vorstand der Auvesta Edelmetalle AG